台积电要断供7nm芯片?半导体ETF满屏大涨,持续性要看这一细分方向

断供传闻再起,半导体芯片掀起涨停潮!

11月11日,芯片产业链全线爆发,光刻机、封测、设备、设计等多个方向大涨,华大九天、国芯科技、灿芯股份、、、、等多股涨停,续创历史新高。

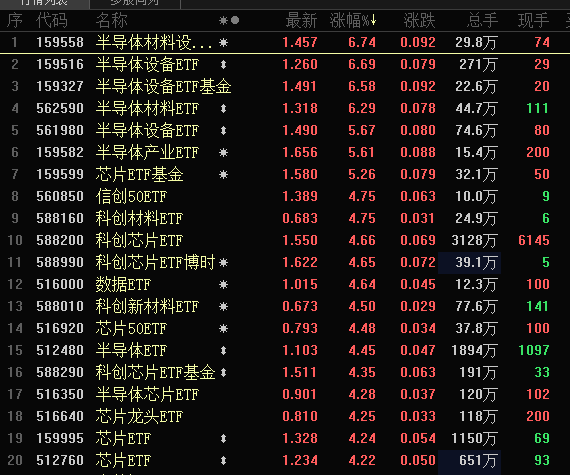

行业主题ETF方面,多只半导体、芯片相关ETF领衔上涨,半导体材料设备ETF涨逾7%,半导体设备ETF、半导体材料ETF等涨逾6%。

消息面上,市面上有传闻,台积电要暂时停止对大陆企业供应7nm及以上先进制程的 AI/GPU芯片。

消息称,美国商务部已致函台积电,对某些运往中国大陆的7nm或更先进设计的尖端晶片实施出口限制。这些晶片用于AI加速器和图形处理器(GPU)。台积电已通知受影响的客户,11月11日起暂停晶片发货。

也就是说,这次的卡脖子针对的是AI算力芯片,手机芯片等其他并不影响。足以见美国对于AI计算芯片领域的重视程度。

华鑫证券研报指出,这一系列决策以及后续我们可以预见到的一些动作都将对大陆AI和GPU公司不同程度的负面影响,短期之内,无法使用台积电的先进工艺技术会对以上公司市场竞争力造成一定影响,但是从长期来看,自主可控是一个必然趋势。

华鑫证券进一步指出,目前,AI以及GPU供应链中还有相当一部分供应商是来自于海外,在中美科技博弈的背景下,海外供应链势必进一步紧张,对于国产供应商的渗透率有望加速提升。我们认为国内头部AI算力芯片公司在国内代工厂中的产能占比将进一步提升,相关供应链公司的国产化率将进一步提升。

从行情表现来看,在“924疯牛”之后,ETF依然是最亮眼的基金产品,尤其是,半导体芯片相关ETF在市场短暂回调之际仍能飘红。

那么问题来了,半导体芯片相关ETF持续性如何?

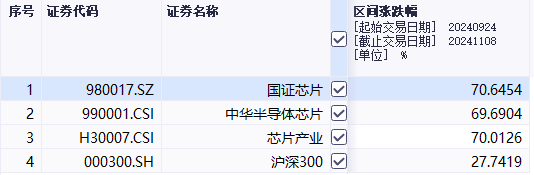

首先,当前市场上芯片相关指数已经积累了一定的涨幅。iFinD数据显示,国证芯片、中华半导体芯片、芯片产业等指数,自9月24日以来涨幅在70%附近,而同期沪深300指数涨幅为27.74%。

展开全文

其次,驱动半导体芯片相关ETF行情的基础,政策面和基本面共振依旧存在。

华宝证券指出,随着美国大选落地后,可以期待全国人大常委会新一轮政策的部署,不过也需要警惕短期内政策事件对市场扰动带来的波动风险。行业方面,可以关注容易受到政策利好的地产、消费板块,以及与新质生产力相关的科技、国产替代板块,包括半导体、计算机、工业设备等,一般投资者可关注沪深300、中证1000、创业板等宽基指数的投资机会。

从基本面来看,半导体行业上一轮周期的景气度顶点出现于2021年4季度。放眼全球,半导体行业的周期为3至5年为一轮。从今年4月开始,A股半导体板块加速下跌,多家机构认为行业见底信号越来越明显,在9月24日行情发动之前,科创芯片指数甚至低于2022年10月的最低点。

有媒体评论:“在政策转向之后,市场选择了科创芯片,倒不如说是政策面终于与行业基本面形成共振之后,芯片板块正在回到其应有的位置。”

不过,当前市场上有多个半导体相关指数,跟踪相关指数的指数型产品相应更多。同样是半导体芯片相关ETF,内部也存在分化。

iFinD数据显示,截至11月7日,挂钩指数包含“半导体”关键字的ETF在11月被净赎回14.87亿份,其中,规模最大的国联安中证全指半导体ETF本月已被净赎回13.02亿份。科创板50ETF也在11月被净赎回较多。也就是说,存在部分半导体主题ETF会选择资金止盈离场。

在各半导体指数中,更看好科创芯片。原因很简单,科创芯片指数特别聚焦于科创板中的芯片龙头企业,主要包括设计、制造等科技含量较高环节的企业。相对于A股市场中的其他芯片主题指数,科创芯片指数更具科技创新属性,能够为投资者提供一个专注于高科技发展的投资渠道。

与其他芯片指数相比,科创芯片指数的成分股市值比较小,中位数也就200亿左右,中小市值特征比较明显,再加上20%的涨跌幅限制,波动性是比较大的。

笔者总结跟踪4只科创芯片指数的ETF,供读者参考。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

评论